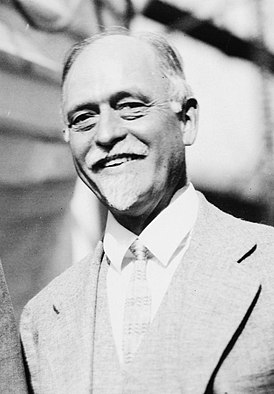

Ирвинг Фишер (англ. Irving Fisher; 27 февраля 1867, Согертис, шт. Нью-Йорк — 29 апреля 1947, Нью-Йорк) — американский экономист, представитель неоклассического направления в экономической науке.

| Фишер, Ирвинг | |

|---|---|

| англ. Irving Fisher | |

| |

| Дата рождения | 27 февраля 1867[1][2][…] или 7 февраля 1867[3] |

| Место рождения | Согертис |

| Дата смерти | 29 апреля 1947[4][1][…] (80 лет) |

| Место смерти | Нью-Йорк |

| Страна | |

| Род деятельности | экономист, статистик, изобретатель |

| Научная сфера | экономика |

| Место работы | Йельский университет |

| Альма-матер | Йельский университет |

| Учёная степень | доктор философии[5] |

| Научный руководитель |

Д. У. Гиббс У. Г. Самнер |

| Награды и премии | Гиббсовская лекция (1929) |

| Автограф |

|

Учился в Йельском университете (степень бакалавра, 1888, и степень доктора, 1891). Учился в Берлине и Париже. В 1893—1935 годах преподавал в родном университете, с 1898 года в качестве профессора.

Президент Американской экономической ассоциации в 1918 году. Первый президент Эконометрического общества (1931—1934). Оставил ряд значительных работ по теории статистики, общего экономического равновесия, предельной полезности, но самый важный вклад был внесён им в теорию денег. Вывел «уравнение Фишера», обоснование формулу «уравнения обмена».

Экономические теории

правитьДолговая дефляция

правитьИзвестная работа Ирвинга Фишера «Теория долговой дефляции великих депрессий»[6] утверждает, что главными причинами финансового кризиса являются, в начале — чрезмерная задолженность, а затем — последующая дефляция. Ирвинг Фишер подчёркивает, что эти два феномена являются самыми важными причинами депрессии, они важнее, чем все остальные, вместе взятые. Другие факторы, такие как — недостаточное потребление, излишек производственных мощностей, прайс-дислокация, дезадаптации между сельскохозяйственными и промышленными ценами, излишки инвестиций, чрезмерное расходование средств, а также несоответствие между сбережениями и инвестициями, сами по себе не могут привести к кризису. Он утверждает, что, «чрезмерная задолженность, сама по себе, не приводит к падению цен. Другими словами, если эта тенденция возникает, то она уравновешивается инфляционными силами (случайно или преднамеренно), и в результате этот „цикл“ будет гораздо более равномерным и стабильным»[6].

Фишер объясняет спиральную дефляцию следующим образом: «Дефляция, вызванная долгами, реагирует на долги. Каждый неоплачиваемый доллар долга возрастает в цене и, если чрезмерная задолженность, с которой мы начали, была достаточно велика, погашение долгов не может идти в ногу с падением цен, которое она вызвала. В этом случае погашение долгов побеждает само себя. В то время, как оно уменьшает количество одолженных долларов, оно делает это не так быстро, как увеличивает ценность каждого одолженного доллара. В этом случае усилие индивидуальных лиц — уменьшить их бремя долгов — увеличивает задолженность из-за массового эффекта давления ликвидировать возрастание стоимости каждого одолженного доллара. Это и есть великий парадокс, который является главным секретом почти всех великих депрессий — поднятие уровня цен до среднего уровня, при котором задолженность должна быть согласована с существующими должниками и одобрена существующими кредиторами и затем поддержка этого уровня без изменения. Таким образом уровень цен становится управляемым»[6].

Список произведений

править- «Математические исследования теории ценности и цен» (Mathematical Investigations in the Theory of Value and Prices, 1892);

- «Природа капитала и дохода» (The Nature of Capital and Income, 1906);

- Покупательная сила денег = The Purchasing Power of Money (1911). — М.: Дело, 2001. — 320 с. — (Политическая экономия: ступени познания). — ISBN 5-7749-0223-4.

- «Элементарные принципы экономической науки» (Elementary Principles of Economics, 1912);

- «Стабилизация доллара» (Stabilizing the Dollar, 1920);

- Построение индексов. Учение об их разновидностях, тестах и достоверности = The Making of Index Numbers: A Study of Their Varieties, Tests, and Reliability (1922). — М.: Центр. стат. упр-ние СССР, 1928. — 464 с.

- «Теория процента» (The Theory of Interest, 1930);

- «Марочные сертификаты» (Stamp Scrip, 1933);

- «Стопроцентные деньги» (100 % Money, 1935).

См. также

правитьПримечания

править- ↑ 1 2 Irving Fisher // Encyclopædia Britannica (англ.)

- ↑ Irving Fisher // Brockhaus Enzyklopädie (нем.)

- ↑ Scientific Legacy Database (англ.) — Institute of Mathematical Statistics.

- ↑ Фишер Ирвинг // Большая советская энциклопедия: [в 30 т.] / под ред. А. М. Прохорова — 3-е изд. — М.: Советская энциклопедия, 1969.

- ↑ https://www.econlib.org/library/Enc/bios/Fisher.html

- ↑ 1 2 3 Fisher I. The Debt-Deflation Theory of Great Depressions Архивная копия от 8 января 2018 на Wayback Machine. — Econometrica. — 1933. — № 1(4), pp. 337—357.

Литература

править- Блауг М. Теория процента Фишера // Экономическая мысль в ретроспективе = Economic Theory in Retrospect. — М.: Дело, 1994. — С. 488—499. — XVII, 627 с. — ISBN 5-86461-151-4.

- Блауг М. Ирвинг Фишер // 100 великих экономистов до Кейнса = Great Economists before Keynes: An introduction to the lives & works of one hundred great economists of the past. — СПб.: Экономикус, 2008. — С. 317—322. — 352 с. — (Библиотека «Экономической школы», вып. 42). — 1500 экз. — ISBN 978-5-903816-01-09.

- Фишер Ирвинг / Абрамишвили Г. Г. // Ульяновск — Франкфорт. — М. : Советская энциклопедия, 1977. — (Большая советская энциклопедия : [в 30 т.] / гл. ред. А. М. Прохоров ; 1969—1978, т. 27).

- Шумпетер Й. Глава 8. Ирвинг Фишер (1867—1947) // Десять великих экономистов от Маркса до Кейнса = Ten Great Economists: From Marx to Keynes. — М.: Издательство Института Гайдара, 2011. — С. 306—327. — 400 с. — 1000 экз. — ISBN 978-5-91129-075-7.

- Столбов М. Теория «долг-дефляция» и деловые циклы // Вестник Института экономики РАН. — 2010. — № 1. — С. 33-44.

- Рима И. Х. Неоклассическая теория и раскол: 1890—1930 гг. // Современная экономическая мысль / Пер. с англ. — М.: Прогресс, 1981. — С. 51-67.

Ссылки

править- Ирвинг Фишер // Economicus.ru

- Биография и произведения (англ.)

- Покупательная способность денег